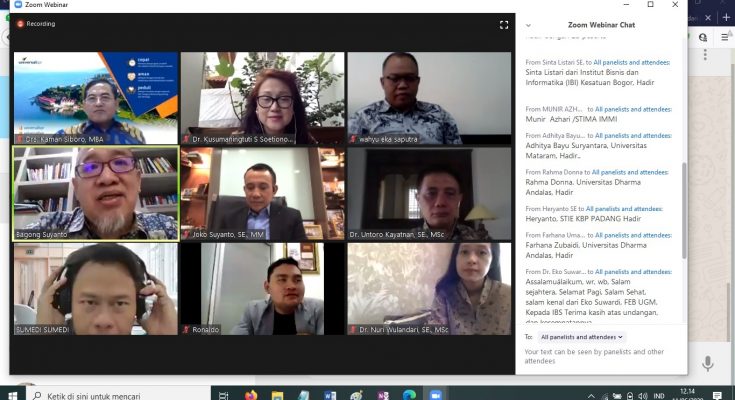

JAKARTA,AKSIKATA.COM – Sekolah Tinggi Ilmu Ekonomi (STIE) Indonesia Banking School (IBS) menggelar webinar umum bertajuk Peran Industri Jasa Keuangan Terutama BPR Dalam Rangka Meningkatkan Kapasitas UMKM Pasca Pandemi Covid-19, Kamis (11 Juni 2020), melalui aplikasi zoom. Seminar ini bertujuan menggali pemahaman bagaimana strategi penanganan yang harus dilakukan, baik dari sisi akademik, kebijakan otoritas terkait dan strategi komunitas industri BPR serta dari praktisi BPR dalam upaya pemulihan bisnis ke depan.

Hadir sebagai pembicara, yakni Prof. Dr. Bagong Suyanto, MPA (Guru Besar Pakar Sosio Ekonomi Kerakyatan, FISIP Universitas Airlangga, Surabaya); Joko Suyanto, SE, MM; (Ketua Dewan Sertifikasi dan Ketua Umum DPP Perhimpunan Bank Perkreditan Rakyat Indonesia (Perbarindo)) dan Drs. Kaman Siboro, MBA; (Komisaris Utama BPR Universal). Bertindak sebagai moderator Dr. Untoro A. Kayatnan, MSc; (Dosen STIE Indonesia Banking School).

Dalam webinar ini, para pembicara membahas tentang permasalahan usaha mikro, kecil, dan menengah (UMKM) yang terpaksa harus gulung tikar karena terdampak pandemi virus corona Covid-19. UMKM menjadi sektor paling rentan terkena hantaman karena aktivitas kegiatan di masa pandemi berkurang sehingga pendapatan para pelaku UMKM jadi ikut merosot.

Berdasarkan hasil survei yang dilakukan sejumlah lembaga dan Kementerian UMKM, wabah virus Corona memberikan dampak besar terhadap keberlangsungan UMKM, sekitar 47 persen usaha UMKM di tanah air harus menutup usahanya akibat terdampak pandemi virus corona atau Covid-19. Kebanyakan UMKM mengalami masalah dalam menyeimbangkan arus kas, termasuk memenuhi kebutuhan operasional produksi karena omset yang didapat tidak sesuai harapan. Mereka sulit mengatur modal dan gaji karyawan karena kurangnya pemasukan akibatnya UMKM mengambil langkah merumahkan tenaga kerjanya.

Selain itu, banyak juga pelaku UMKM yang terkendala dari sisi supply karena terganggunya distribusi selama masa pandemi Covid-19. Pelemahan dari sisi permintaan semakin menekan keberlangsungan UMKM dalam negeri. Butuh waktu yang tidak sebentar untuk bisa membangkitkan kembali modal usaha bagi UMKM.

“Menurut saya perlu dikembangkan formula yang lebih mendorong UMKM mengembangkan diversifikasi usaha dan produk daripada mengembangkan skala usaha UMKM yang beresiko menghadapkan pelaku UMKM pada pelaku usaha yang lebih besar/kuat,” jelas

Bagong juga menyebut, UMKM memang memiliki kelebihan daya lentur yang fleksibel dan kenyal. Pengalaman di masa krismon 1998 jelas bisa menjadi acuan. “Tapi, untuk memastikan nasib UMKM ke depan yang dibutuhkan adalah perlindungan yang dikombinasikan dengan pemberdayaan, peningkatan posisi tawar UMKM dalam pembagian margin keuntungan,” paparnya.

Menurut dia, untuk jangka pendek memang yang bisa kita lakukan hanyalah membantu agar UMKM mampu bertahan/tidak kolaps. Tapi jangka menengah perlu didorong agar UMKM mampu bertahan hidup melalui upaya memberdayakan dan mendorong diversifikasi usaha atau produk UMKM. Karena dana bukan satu-satunya yang utama sebagai keberlangsungan UMKM.

Sementara, Joko Suyanto menyebutkan, keberpihakan kepada UMKM dalam masa pandemi Covid 19 harus menjadi prioritas bagi Pemerintah dalam mengambil kebijakan kebijakan yang dikeluarkan oleh Pemerintah dan Otoritas Keuangan saat ini cukup membantu dalam meredam tekanan Dampak Covid 19. “Bank membuat strategi pasca relaksasi Covid 19 sehingga kinerja dan likuiditas tetap terjaga. Dalam upaya menjaga kesehatan likuiditas Bank, Pemerintah ersama seluruh stakeholders harus menbjaga kepercayaan publik agar tidak panik,” tandasnya.

Menurut Ketua IBS Dr. Kusumaningtuti Sandriharmy Soetiono, S.H., LL.M, salah satu cara untuk membangkitkan kembali geliat UMKM, adalah memberikan aliran dana kepada pengusaha UMKM agar mereka bisa bertahan. Karena itulah dibutuhkan dukungan modal dari industri jasa keuangan untuk menyuntikan modal sehingga bisa bangkit kembali dan memutar penghasilannya sebagai modal bagi produk lain yang sudah habis.

“Pemerintah memang sudah berusaha keras mengatasi dan merencanakan berbagai kebijakan untuk mendukung UMKM, seperti restrukturisasi kredit, peningkatan porsi Kredit Usaha Rakyat (KUR), relaksasi pajak, hingga pelayanan terkait ekspor-impor. Yang dibutuhkan saat ini adalah tentunya dukungan modal dari industri jasa keuangan agar UMKM ini dapat bertahan dan melewati masa pandemi ini,” kata Kusumaningtuti.

Bank Perkreditan Rakyat (BPR) dinilai sangat potensial untuk mengalirkan dana. Tercatat pelayanan kredit BPR kepada masyarakat termasuk UMKM sekitar Rp92,5 triliun atau tumbuh 8,3% per tahun. Dari sisi operasional, BOPO BPR yang cukup baik, yaitu sekitar 80% dengan NPL 3,58% dan tingkat profitabilitas atau ROA pada kisaran 2,48%.

“Begitu strategis peran BPR sebagai pendukung keuangan (financial support) bagi bisnis UMKM yang mewarnai perekonomian Indonesia. Sehingga perlu mendapat perhatian oleh pemerintah otoritas terkait yaitu BI, OJK dan LPS untuk menjadikan peran BPR semakin berdaya guna dalam pengembangan UMKM sebagai soko guru ekonomi kerakyatan dan upaya pengentasan kemiskinan di negara ini,” jelasnya.

Meski demikian, Kusumaningtuti juga mengakui, dengan adanya pandemi Covid-19, BPR ikut terdampak dan kapasitas pelayanan kepada UMKM semakin menurun. “Maka itu, perlu diketahui secara lebih jelas bagaimana kondisi yang sebenarnya pada industri BPR dan UMKM ini serta bagaimana prospeknya ke depan setelah pandemi Covid-19 ini berlalu,” jelasnya.

Drs. Kaman Siboro, MBA , Komisaris Utama BPR Universal, mengakui BPR saat ini ikut terdampak Covid-19. Terjadi penurunan kredit, bahkan banyak UMKM yang terhambat dalam pembayaran. Dalam menangani Penurunan Kualitas Kredit, BPR harus epat tanggap memahami situasi dan memberikan solusi. Selain itu, diperlukan pula komunikasi dan negosiasi intense baik terhadap petugas kredit maupun kepada nasabah dengan pendekatan emosional dan spiritual, dengan cara a.l. restrukturisasi covid C19 (POJK 11/POJK.03/2020).

“Melakukan klarifikasi dampak pandemi terhadap debitur atas usahanya a.l. omset, pendapatan, biaya dan laba/rugi, untuk mengukur kemampuan bayar dan potensi kedepan, sebagai dasar menentukan jenis relaksasi yg akan diberikan BPR Universal Execution,” jelasnya.

Untuk itu, STIE IBS sebagai perguruan tinggi yang memfokuskan di bidang studi Manajemen, Akuntansi dan Manajemen Keuangan dan Perbankan Syariah dengan cakupan kompetensi khusus di bidang keuangan berbasis digital, menggelar seminar ini untuk mendapatkan pemahaman bagaimana strategi penanganan yang harus dilakukan, baik dari sisi akademik, kebijakan otoritas terkait dan strategi komunitas industri BPR serta dari praktisi BPR dalam upaya pemulihan bisnis ke depan.

“Pada gilirannya diharapkan mampu meningkatkan kualitas Tridarma Perguruan Tinggi sebagai amanah institusional bagi STIE IBS,” tandasnya.

TENTANG IBS

IBS merupakan perguruan tinggi yang dimiliki oleh Bank Indonesia (BI), dan diselenggarakan oleh Yayasan Pengembangan Perbankan Indonesia (YPPI). IBS didukung sepenuhnya oleh Otoritas Moneter (Bank Indonesia), Lembaga Penjamin Simpanan, Lembaga Jasa Keuangan, Otoritas Jasa keuangan (OJK), dan Bursa Efek Indonesia. IBS didukung pula oleh Dewan Kehormatan yang terdiri dari para mantan Gubernur BI, Ketua Dewan Syariah Nasional/Majelis Ulama Indonesia, mantan direktur bank-bank BUMN, dan pimpinan Lembaga Jasa Keuangan lainnya.

Lembaga pendidikan ini resmi beroperasi sejak tahun 2004 lalu berdasarkan Surat Keputusan Menteri Pendidikan Nasional RI Nomor: 37/D/O/2003. I. IBS menyelenggarakan pendidikan formal jenjang S1 yaitu Program Studi Akuntansi, Manajemen serta Manajemen Keuangan dan Perbankan Syariah. Untuk para profesional, IBS juga menyelenggarakan pendidikan S2 dengan Program Studi Magister Manajemen (MM).

IBS memiliki visi untuk menjadi yang terbaik dalam penyediaan SDM Unggul di bidang Keuangan dan Bisnis Digital. Keunggulan semua program pendidikan kami adalah landasan Keuangan Digital yang muncul bukan hanya pada kurikulum namun juga pada ekosistem kampus. Kurikulum berlandaskan Program Merdeka Belajar – Kampus Merdeka dengan menggunakan media Blanded Learning, memungkinkan kuliah dilakukan secara offline dan online.

IBS juga bekerjasama dengan industri jasa keuangan, financial technologi dan perusahaan lainnya untuk magang/praktik kerja bagi mahasiswa. Selain itu IBS juga bekerjasama dengan institusi pendidikan dalam dan luar negeri untuk mempersiapkan mahasiswa menjadi tenaga SDM unggul dan berwawasan luas di tingkat nasional dan regional.

Selain memiliki STIE IBS dan LPPI, YPPI juga melakukan join sharing dengan Perbarindo Pusat, memiliki Lembaga Sertifikasi kompetensi Direksi dan Komisaris BPR dengan nama Lembaga Sertifikasi Profesi Lembaga Keuangan Mikro Certif (LSP LKM CERTIF). Tugasnya adalah melakukan uji kompetensi sertifikasi pengurus BPR (Direksi & Komisaris BPR) yang pelatihannya diselenggarakan Perbarindo se Indonesia. (PR)